Nr 004/17, 26 czerwca 2017 r.

Ministerstwo Finansów zidentyfikowało przypadki wykorzystywania podatkowych grup kapitałowych do agresywnej optymalizacji w podatku dochodowym od osób prawnych (CIT).

Ministerstwo Finansów zidentyfikowało przypadki wykorzystywania podatkowych grup kapitałowych do agresywnej optymalizacji w podatku dochodowym od osób prawnych (CIT).

W powtarzających się schematach działania spółki dokonywały zbycia kluczowych składników majątku (np. zabudowanych nieruchomości komercyjnych), bezpośrednio po czym cały dochód ze sprzedaży przekazywały jako darowiznę do spółki powiązanej. Transakcji towarzyszyły dodatkowe operacje polegające na wymianie udziałów, utworzeniu podatkowej grupy kapitałowej (PGK) i zbyciu udziałów otrzymanych z tej wymiany skutkujące rozwiązaniem nowoutworzonej PGK. W rezultacie tych operacji, dokonanych w krótkich odstępach czasu, dochody zrealizowane na sprzedaży wskazanego majątku nie zostały opodatkowane CIT. Przeanalizowane przez Ministerstwo Finansów transakcje, zrealizowane z wykorzystaniem tej optymalizacji, obejmowały majątek o wartości wielu miliardów złotych w skali kraju.

- Mechanizm agresywnej optymalizacji

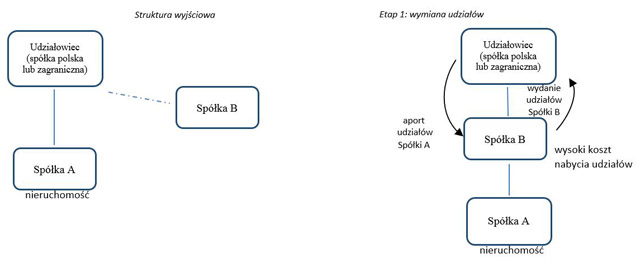

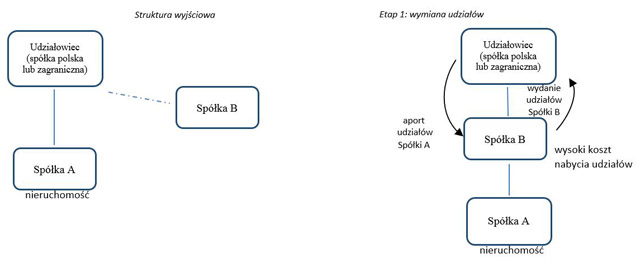

W sytuacji wyjściowej spółka A, której udziałowcem jest spółka holdingowa (podmiot polski lub zagraniczny), zamierza dokonać zbycia składników majątku (np. centrum handlowe), z którego dochód ze sprzedaży podlegałby opodatkowaniu 19% CIT. W typowych sytuacjach wytworzenie składników majątkowych spółki A (wybudowanie centrum handlowego) było finansowane częściowo z kredytu bankowego.

Pierwszy etap przygotowawczy obejmował zmianę struktury udziałowej poprzez wprowadzenie do niej spółki B w drodze wymiany udziałów: Spółka B otrzymała od spółki holdingowej (Udziałowca) udziały w spółce A (aport udziałów), w zamian za co spółka B podniosła swój kapitał i wydała do podmiotu zagranicznego swoje udziały, których wartość odpowiada wartości majątku spółki A (którego głównym składnikiem jest np. centrum handlowe).

Zgodnie z przepisami wymiana udziałów jest neutralna podatkowo, co oznacza brak opodatkowania Spółki B do momentu zbycia udziałów spółki A. W przypadku takiego zbycia Spółka B będzie miała prawo zaliczyć do kosztów podatkowych wartość własnych udziałów wydanych na rzecz spółki holdingowej (gdyż jest to „cena" nabycia udziałów w Spółce A). W rezultacie tego kroku Spółka B ujmowała w księgach podatkowych koszt wymiany udziałów (ustalony w oparciu o wartość majątku Spółki A), które będzie mogła rozpoznać w przypadku zbycia udziałów spółki A w przyszłości.

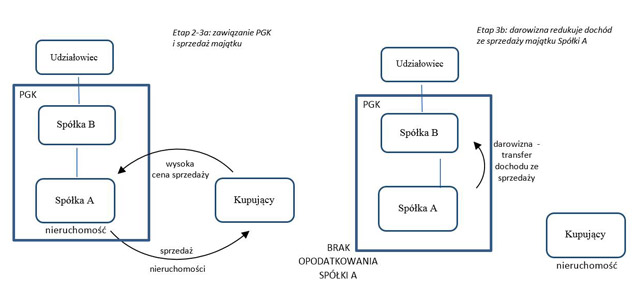

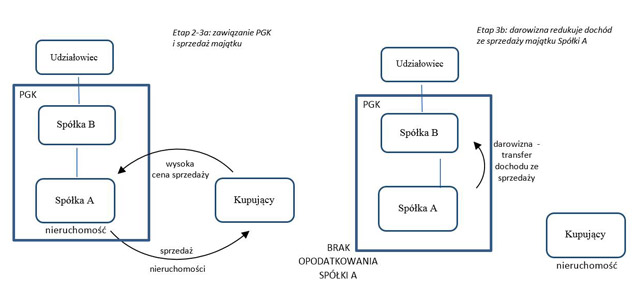

Drugi etap obejmował utworzenie PGK przez Spółkę A oraz Spółkę B jako spółkę dominującą (po wymianie udziałów). Przepisy o PGK pozwalają spółkom na wspólne rozliczane podatku CIT oraz przewidują pewne uproszczenia dokumentacyjne; nie wiążą się z nimi jednak żadne szczególne zwolnienia podatkowe. Zgodnie z przepisami spółki zawiązują PGK na nie mniej niż 3 lata; dla istnienia PGK muszą w niej uczestniczyć minimum dwie spółki.

Trzeci etap obejmował (a) sprzedaż majątku Spółki A na rzecz innego podmiotu (Kupujący) połączony z (b) zobowiązaniem do dokonania darowizny na rzecz spółki B środków uzyskanych przez Spółkę A ze sprzedaży. Darowizna pomniejszała dochód ze sprzedaży dokonanej przez Spółkę A, w związku z czym spółka ta nie była efektywnie opodatkowana z tego tytułu. W rezultacie sprzedaży majątku oraz darowizny Spółka A wyzbywała się całego majątku i stawała się „spółką pustą". Poprzez darowiznę nastąpił więc transfer dochodu ze Spółki A do Spółki B.

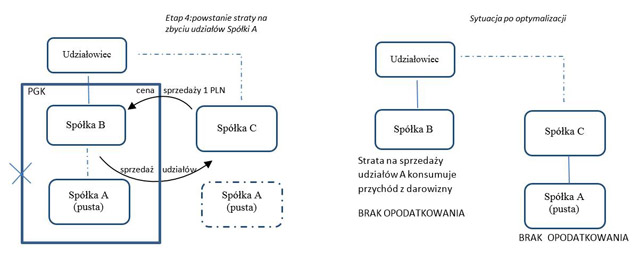

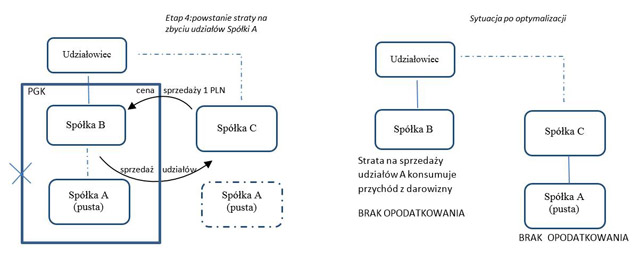

Etap czwarty polegał na zbyciu przez Spółkę B udziałów w spółce A do innego podmiotu (Spółka C – najczęściej spółka z grupy Udziałowca). Jako że na ten moment Spółka A była spółką pustą, jej wartość była niewielka (lub nawet bliska zeru). Spółka B dokonywała więc sprzedaży udziałów w Spółce A za bardzo niską cenę (np. 1 PLN). Biorąc pod uwagę wysoki koszt nabycia udziałów w Spółce A w przeszłości (wynikające z wymiany udziałów na etapie pierwszym, gdy Spółka A dysponowała znacznym majątkiem), Spółka B realizowała dużą stratę na zbyciu udziałów Spółki A, która konsumowała przychód Spółki B wynikający z darowizny otrzymanej od Spółki A. W efekcie Spółka B, mimo otrzymania darowizny (której źródłem było zbycie majątku przez Spółkę A), nie podlegała opodatkowaniu; opodatkowaniu nie podlegała także Spółka A.

Powyżej opisane etapy były realizowane na przestrzeni kilku miesięcy; przykładowo od momentu powołania PGK do jej rozwiązania (wskutek zbycia udziałów Spółki A na etapie 4) mogło upłynąć 3 miesiące. Poszczególne czynności opisane w ramach tych etapów (np. sprzedaż nieruchomości, darowizna, zbycie udziałów Spółki A) mogły być dokonywane nawet w odstępie kilku dni.

W wielu analizowanych przypadkach gdy Udziałowiec (spółka holdingowa) była podmiotem zagranicznym, środki finansowe uzyskane przez Spółkę B z darowizny były następnie przekazywane do Udziałowca z wykorzystaniem zwolnienia podatkowego przewidzianego dla udziałów w zyskach osób prawnych.

- Kryteria sztuczności

W omawianym schemacie optymalizacyjnym występuje szereg okoliczności wskazujących na sztuczność tej operacji i jej podporządkowanie celowi, jakim jest osiągnięcie nienależnej korzyści podatkowej w postaci uniknięcia opodatkowania dochodu uzyskanego ze sprzedaży składników majątku przez Spółkę A, który był następnie przekazany do Spółki B w drodze darowizny:

- zmiana struktury podmiotów, poprzedzająca transakcję sprzedaży składników majątku, na bardziej skomplikowaną i zaangażowanie podmiotów pośredniczących mimo braku uzasadnienia ekonomicznego;

- powiązania kapitałowe lub osobowe pomiędzy podmiotami uczestniczącymi w transakcji, tj. Spółkami A, B i C;

- dokonywanie operacji, w których wysokie koszty administracyjne oraz ryzyka biznesowe lub prawne nie znajdują uzasadnienia w korzyściach ekonomicznych dla stron, innych niż uniknięcie opodatkowania;

- wyzbycie się całości majątku (lub kluczowych jego składników) przez spółkę bez uzyskania jakiegokolwiek ekonomicznego ekwiwalentu lub korzyści, innej niż korzyść podatkowa;

- brak rzeczywistych transferów finansowych (dokonanie darowizny wierzytelności);

- dokonywanie w krótkich odstępach czasu operacji, których efekty się znoszą (zawiązanie PGK na okres 3 lat i jej rozwiązanie po okresie kilku miesięcy).

Komentarz do pkt 1-3: wprowadzenie podmiotu pośredniczącego

W omawianym schemacie, w okresie bezpośrednio poprzedzającym sprzedaż majątku przez Spółkę A, do struktury udziałowej zostały wprowadzone Spółka B (etap 1) oraz Spółka C (etap 4 – nabycie udziałów pustej Spółki A). Spółka B oraz Spółka C mogły być spółkami już wcześniej powiązanymi kapitałowo ze Spółką A oraz Udziałowcem; mogły też być Spółkami nabytymi dla celów transakcji (np. od firmy doradczej, doradzającej przy tej optymalizacji).

Dokonanie wymiany udziałów w okresie poprzedzającym planowane zbycie majątku przez spółkę A wiąże się bowiem z szeregiem utrudnień i kosztów dla stron tej transakcji. Można tu wskazać:

- utrudnienia i koszty związane z przeprowadzeniem wymiany udziałów pod względem prawnym (podjęcie odpowiednich uchwał w formie aktów notarialnych, wycena wartości Spółki A, rejestracje w KRS, itp.);

- utrudnienia i koszty związane z renegocjacją kredytu bankowego Spółki A. Umowy kredytowe wymagają bowiem zwykle uprzedniej zgody banku na zmianę udziałowca spółki-dłużnika; wiązać się to może ze zmianą lub ustanowieniem dodatkowych zabezpieczeń kredytu (np. zastaw na udziałach, poręczenie udziałowca itp.), prowizjami bankowymi itp.

- w typowej sytuacji wprowadzenie Spółki B do struktury dodatkowo utrudniłoby wypłatę dywidendy ze spółki A do Udziałowca (wymagałoby dwustopniowej dystrybucji dywidendy).

Rozsądnie działający podmiot gospodarczy nie dokonałby takiej restrukturyzacji, gdyby nie istniały istotne korzyści ekonomiczne, przeważające powyższe utrudnienia i koszty. W analizowanych przypadkach trudno wskazać jakąkolwiek korzyść z takiej wymiany udziałów inną niż pomniejszenia dochodu Spółki B o koszty zbycia udziałów na etapie 4, gdy Spółka B zbyła udziały w Spółce A za bardzo niską cenę (np. 1 PLN – co wiązało się z faktem że po dokonaniu darowizny Spółka A była już „spółką pustą").

Może to prowadzić do wniosku, że wprowadzenie podmiotu pośredniczącego (Spółki B) oraz Spółki C jako nabywcy udziałów w „spółce pustej" nie było powodowane racjonalnymi przyczynami ekonomicznymi, a miało na celu wyłączenie osiągnięcie nieuzasadnionych korzyści podatkowych, związanych z wykreowaniem kosztu podatkowego i jego realizacją poprzez zbycie udziałów.

Komentarz do pkt 4-5: darowizna w PGK

Spółka A dokonała sprzedaży swoich podstawowych składników majątkowych i bezpośrednio po sprzedaży dokonała darowizny środków uzyskanych z tej sprzedaży, wskutek czego stała się spółką pustą.

Oznacza to, że spółka A wyzbyła się efektywnie całego swojego majątku na rzecz innej spółki, za co nie otrzymała żadnego świadczenia ekwiwalentnego. W normalnych warunkach obrotu zarządy spółek kapitałowych nie podejmują takich decyzji, gdyż mogłyby one doprowadzić do poszkodowania spółki. Jest to więc rażący przypadek dokonywania transakcji w innych celach niż ekonomiczne.

W niektórych sytuacjach występowały jeszcze dodatkowe elementy dotyczące umowy darowizny, wskazujące na sztuczność tej transakcji. Umowy darowizny i sprzedaży nie tylko zawierano w tym samym okresie, ale umowa darowizny mogła być formalnie powiązana z umową sprzedaży (darowizna była przyrzeczona pod warunkiem dojścia do skutku sprzedaży nieruchomości). Czasami darowizna obejmowała nie same środki pieniężne uzyskane ze sprzedaży, ale wierzytelność z tytułu zapłaty ceny wobec Kupującego (darowizna wierzytelności wobec Kupującego). Taka darowizna nie wymagała nawet przelewu środków pieniężnych pomiędzy spółkami A i B. Już w momencie sprzedaży swego majątku Spółka A była więc z prawnego punktu widzenia pozbawiona jakichkolwiek realnych wpływów z tego tytułu, gdyż swą wierzytelność uprzednio darowała do Spółki B.

Komentarz do pkt 6: nadużycie przepisów o PGK

W ramach czynności poprzedzających sprzedaż majątku, spółki A i B zawierały umowę dotyczącą powołania PGK. Zgodnie z przepisami podatkowymi spółki może zawiązać PGK przez zawarcie umowy cywilnoprawnej w formie aktu notarialnego na nie mniej niż 3 lata; dla istnienia PGK muszą w niej uczestniczyć minimum dwie spółki. Przepisy o PGK pozwalają spółkom na wspólne rozliczane podatku CIT oraz przewidują pewne uproszczenia dokumentacyjne; nie wiążą się z nimi jednak żadne szczególne zwolnienia podatkowe.

Po realizacji sprzedaży przez Spółkę A oraz dokonaniu darowizny na rzecz Spółki B następowało rozwiązanie PGK (co miało miejsce zaledwie miesięcy po jej zawiązaniu na etapie 2). Podstawowy cel powołania PGK, jakim jest wspólne rozliczanie spółek w podatku dochodowym przez okres 3 lat nie był więc zrealizowany.

Należy wskazać, że powołanie PGK wiąże się z dopełnieniem określonych formalności. Analiza poszczególnych przypadków optymalizacji wskazuje, że w konkretnych sytuacjach u Spółek A i B mogły się pojawiać dodatkowe utrudnienia lub negatywne konsekwencje związane z ustanowieniem PGK:

- konieczność zawarcie umowy w formie aktu notarialnego i uprzedniego zawiadomienia urzędu skarbowego; uzyskanie decyzji o rejestracji PGK;

- zakończenie roku podatkowego spółek A i B (obowiązek przygotowania rozliczenia podatkowego na dzień poprzedzający zawiązanie PGK i złożenie deklaracji CIT-8) – w przypadku tych PGK, które były powoływane w trakcie roku podatkowego;

- brak możliwości rozliczania ewentualnych strat spółek A i B w okresie trwania PGK.

Powyższe utrudnienia lub obciążenia (w szczególności brak możliwości rozliczania strat, który w konkretnych przypadkach mógł być bardzo dotkliwy) nie rekompensowały korzyści wynikających z powołania PKG związanych z uproszczeniami rozliczeń podatkowych, zwłaszcza uwzględniając fakt, że PKG były rozwiązywane po krótkim, kilkumiesięcznym okresie działania.

Daje to podstawy do wniosku, że w analizowanych przypadkach doszło do nadużycia przepisów o PGK poprzez powołanie grupy dla realizacji konkretnej operacji gospodarczej tj. sprzedaży majątku przez Spółkę A połączoną z darowizną na rzecz Spółki B (przerzucenia dochodu pomiędzy Spółkami A i B w ramach PGK w celu uniknięcia opodatkowania).

- Konsekwencje

Ministerstwo Finansów ostrzega, że powyżej opisane transakcje mogą podlegać ocenie z punktu widzenia przepisów o klauzuli przeciwko unikaniu opodatkowania (art. 119a Ordynacji podatkowej). Sekwencja operacji, przeprowadzonych w krótkim okresie czasu (np. kilku miesięcy) oraz ich okoliczności mogą wskazywać, że były one dokonane przede wszystkim w celu osiągnięcia korzyści podatkowej, sprzecznej z przedmiotem i celem ustawy podatkowej, a sposób działania uczestniczących w niej podmiotów był sztuczny.

W każdym indywidualnym przypadku ocena będzie należała do organów kontrolnych, które mogą dokonywać ustaleń z wykorzystaniem wszelkich dostępnych środków dowodowych. W przypadku stwierdzenia, że transakcje były dokonywane w sposób sztuczny, uzasadniający użycie klauzuli przeciwko unikaniu opodatkowania, organy kontrolne określą przewidziane w prawie podatkowym konsekwencje polegające na pozbawieniu nienależnie uzyskanej korzyści podatkowej.

Niezależnie od powyższego, poszczególne operacje zrealizowane w ramach tego schematu optymalizacyjnego mogą być – w zależności od okoliczności konkretnego przypadku – przedmiotem zastosowania innych przepisów prawa podatkowego, które pozwalają na kwestionowanie skutków podatkowych transakcji nie mających rzeczywistego charakteru, których celem było wyłącznie osiągnięcie nienależnych korzyści podatkowych.

Okoliczności zawarcia umowy cywilnoprawnej dotyczącej powołania PGK mogą być oceniane w świetle art. 199a Ordynacji podatkowej, który pozwala na ustalenie rzeczywistej treści czynności prawnej uwzględniając m.in. zamiar stron i jej cel, a nie tylko dosłowne brzmienie postanowień umowy. W przypadku stwierdzenia w oparciu o materiał dowodowy, że od początku zamiar stron nie był zgodny z ustawowym wymogiem zawiązania PGK na okres co najmniej 3 lat, może to wywoływać konsekwencje odnośnie skuteczności decyzji o rejestracji PGK i wystąpienia innych skutków podatkowych związanych z jej istnieniem (np. w zakresie przekazania darowizny).

W odniesieniu do wypłat dokonywanych na rzecz zagranicznego Udziałowca po zakończeniu optymalizacji może w grę wchodzić zastosowanie tzw. szczególnej klauzuli przeciwko unikaniu opodatkowania, pozwalającej na wyłączenie zwolnienia podatkowego dla wypłat przychodów z udziału w zyskach osób prawnych, które następowały jako skutek operacji dokonywanych bez uzasadnionych przyczyn ekonomicznych (art. 22c updop).

Dodatkowo należy wskazać, że wypłaty te miały swoje źródło w sprzedaży nieruchomości położonej w Polsce. Na gruncie postanowień dwustronnych umów o unikaniu podwójnego opodatkowania oraz przepisów prawa krajowego zyski ze zbycia majątku nieruchomego powinny być opodatkowane w Polsce. W przypadku zakwestionowania skutków podatkowych czynności dokonanych pomiędzy Spółkami A, B i C mogą zachodzić podstawy do uznania, że wypłaty dokonane na rzecz zagranicznego Udziałowca były zyskami z przeniesienia własności nieruchomości położonej w Polsce, podlegające tu opodatkowaniu.

- Interpretacje indywidualne w schematach optymalizacyjnych

Z analizy interpretacji indywidualnych uzyskiwanych przez spółki w ramach poszczególnych schematów optymalizacyjnych wynika że w wielu przypadkach interpretacje były wydawane w oparciu o identyczne wnioski, tj. wnioski, w których opis stanu faktycznego oraz sformułowane pytania podatników były identyczne. W wielu przypadkach interpretacje były też wnioskowane przez spółki w organizacji lub spółki nie prowadzące jeszcze żadnej działalności, które dopiero po uzyskaniu interpretacji były „dostarczane" przedsiębiorcy, który zdecydował się na wdrożenie optymalizacji (ten sposób działania został opisany w Ostrzeżeniu nr 002/17 z 22 maja 2017 r.).

Należy podkreślić, że transakcje przekształceń majątkowych przedsiębiorstw lub zbycia kluczowych składników majątku są co do zasady unikalne; nie ma bowiem dwóch dużych przedsiębiorstw które działałyby w ten sam sposób i z wykorzystaniem tych samych składników majątku. Sytuacja, w której wnioski o interpretacje indywidualne, dotyczące takich unikalnych transakcji (obejmujące np. kombinację sprzedaży nieruchomości i darowizny w ramach PGK lub sprzedaż przedsiębiorstwa, o której mowa w Ostrzeżeniu nr 002/17), są identyczne jak kilkanaście/kilkadziesiąt innych wniosków, dotyczących innych przedsiębiorców z innych branż, musi prowokować pytania odnośnie przyczyn takich anomalii oraz ich skutków dla podatników. Ten sposób działania przy uzyskaniu interpretacji budzi bowiem wątpliwości, czy opis sytuacji (stan faktyczny lub zdarzenie przyszłe) przedstawiony w tego rodzaju „hurtowo produkowanych" wnioskach należycie oddawał rzeczywisty przebieg konkretnej transakcji u określonego przedsiębiorcy. Interpretacje indywidualne – jak nawet sama nazwa wskazuje – miały bowiem w założeniu określać konsekwencje podatkowe dla konkretnej transakcji realizowanej przez danego przedsiębiorcę, jeżeli stosowanie prawa podatkowego budziło jego wątpliwości.

Zgodnie z przepisami, wniosek o interpretację indywidualną powinien przedstawiać dokładny opis stanu faktycznego i interpretacja jest wiążąca dla organów skarbowych tylko wtedy, jeżeli opis ten był zgodny z rzeczywistością. Z tego względu Ministerstwo Finansów zwraca uwagę przedsiębiorców, którzy w ostatnich latach dokonywali optymalizacji podatkowych z wykorzystaniem interpretacji indywidualnych lub też nabywali spółki wyposażone w interpretacje pod konkretną optymalizację (z wykorzystaniem PGK lub inną, w szczególności opisaną w Ostrzeżeniu nr 002/2017), by dokonali przeglądu uzyskanych interpretacji. Jeżeli bowiem te interpretacje zostały wydane w oparciu o wnioski, które zostały przygotowywane hurtowo do wykorzystania w różnych optymalizacjach, to stan faktyczny w nich przedstawiony mógł nie odpowiadać rzeczywistemu przebiegowi konkretnej transakcji, skutkiem czego interpretacje indywidualne mogą nie mieć mocy wiążącej. W takich przypadkach zalecane jest skorygowanie rozliczeń podatkowych wraz z uiszczeniem zaległości podatkowej przed wszczęciem postępowania kontrolnego, co pozwali na uchronienie się przed negatywnymi konsekwencjami związanymi z zakwestionowaniem nienależnych korzyści podatkowych.

Powyższe uwagi nie dotyczą transakcji, które są typowe lub powtarzalne albo też sytuacji, w której strony jednej transakcji składają jednobrzmiące wnioski o interpretację – co uzasadnia, że w obrocie prawnym w naturalny sposób występują interpretacje indywidualne wydane na podstawie zbliżonych treściowo wniosków.

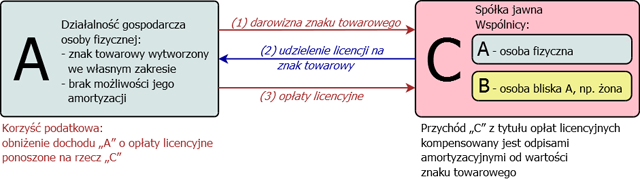

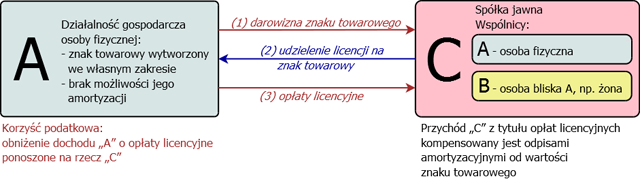

Ocena okoliczności tego rodzaju spraw wskazuje na działanie w sposób sztuczny, poprzez tworzenie podmiotu – spółki osobowej, opodatkowanej na poziomie wspólników – a następnie dokonaniu przez jednego ze wspólników darowizny wytworzonego we własnym zakresie znaku towarowego na rzecz spółki osobowej. Przedstawiany we wnioskach plan działania zakłada także udzielenie darczyńcy przez obdarowaną spółkę osobową licencji na używanie znaku towarowego.

Wskazane schematycznie działania przeprowadzane są, w opinii Szefa KAS, w celu osiągnięcia korzyści podatkowej sprzecznej z przepisami Ustawy o podatku dochodowym od osób fizycznych, polegającej na jednoczesnym:

Ocena okoliczności tego rodzaju spraw wskazuje na działanie w sposób sztuczny, poprzez tworzenie podmiotu – spółki osobowej, opodatkowanej na poziomie wspólników – a następnie dokonaniu przez jednego ze wspólników darowizny wytworzonego we własnym zakresie znaku towarowego na rzecz spółki osobowej. Przedstawiany we wnioskach plan działania zakłada także udzielenie darczyńcy przez obdarowaną spółkę osobową licencji na używanie znaku towarowego.

Wskazane schematycznie działania przeprowadzane są, w opinii Szefa KAS, w celu osiągnięcia korzyści podatkowej sprzecznej z przepisami Ustawy o podatku dochodowym od osób fizycznych, polegającej na jednoczesnym:

Informacje udostępnione przez służby skarbowe potwierdzają przypadki wykorzystywania transakcji dokonywanych na majątku przedsiębiorstwa do agresywnej optymalizacji podatkowej w zakresie podatku dochodowego od osób prawnych.

Informacje udostępnione przez służby skarbowe potwierdzają przypadki wykorzystywania transakcji dokonywanych na majątku przedsiębiorstwa do agresywnej optymalizacji podatkowej w zakresie podatku dochodowego od osób prawnych.

Ministerstwo Finansów zidentyfikowało przypadki wykorzystywania podatkowych grup kapitałowych do agresywnej optymalizacji w podatku dochodowym od osób prawnych (CIT).

Ministerstwo Finansów zidentyfikowało przypadki wykorzystywania podatkowych grup kapitałowych do agresywnej optymalizacji w podatku dochodowym od osób prawnych (CIT). Zgodnie z przepisami wymiana udziałów jest neutralna podatkowo, co oznacza brak opodatkowania Spółki B do momentu zbycia udziałów spółki A. W przypadku takiego zbycia Spółka B będzie miała prawo zaliczyć do kosztów podatkowych wartość własnych udziałów wydanych na rzecz spółki holdingowej (gdyż jest to „cena" nabycia udziałów w Spółce A). W rezultacie tego kroku Spółka B ujmowała w księgach podatkowych koszt wymiany udziałów (ustalony w oparciu o wartość majątku Spółki A), które będzie mogła rozpoznać w przypadku zbycia udziałów spółki A w przyszłości.

Drugi etap obejmował utworzenie PGK przez Spółkę A oraz Spółkę B jako spółkę dominującą (po wymianie udziałów). Przepisy o PGK pozwalają spółkom na wspólne rozliczane podatku CIT oraz przewidują pewne uproszczenia dokumentacyjne; nie wiążą się z nimi jednak żadne szczególne zwolnienia podatkowe. Zgodnie z przepisami spółki zawiązują PGK na nie mniej niż 3 lata; dla istnienia PGK muszą w niej uczestniczyć minimum dwie spółki.

Zgodnie z przepisami wymiana udziałów jest neutralna podatkowo, co oznacza brak opodatkowania Spółki B do momentu zbycia udziałów spółki A. W przypadku takiego zbycia Spółka B będzie miała prawo zaliczyć do kosztów podatkowych wartość własnych udziałów wydanych na rzecz spółki holdingowej (gdyż jest to „cena" nabycia udziałów w Spółce A). W rezultacie tego kroku Spółka B ujmowała w księgach podatkowych koszt wymiany udziałów (ustalony w oparciu o wartość majątku Spółki A), które będzie mogła rozpoznać w przypadku zbycia udziałów spółki A w przyszłości.

Drugi etap obejmował utworzenie PGK przez Spółkę A oraz Spółkę B jako spółkę dominującą (po wymianie udziałów). Przepisy o PGK pozwalają spółkom na wspólne rozliczane podatku CIT oraz przewidują pewne uproszczenia dokumentacyjne; nie wiążą się z nimi jednak żadne szczególne zwolnienia podatkowe. Zgodnie z przepisami spółki zawiązują PGK na nie mniej niż 3 lata; dla istnienia PGK muszą w niej uczestniczyć minimum dwie spółki.

Trzeci etap obejmował (a) sprzedaż majątku Spółki A na rzecz innego podmiotu (Kupujący) połączony z (b) zobowiązaniem do dokonania darowizny na rzecz spółki B środków uzyskanych przez Spółkę A ze sprzedaży. Darowizna pomniejszała dochód ze sprzedaży dokonanej przez Spółkę A, w związku z czym spółka ta nie była efektywnie opodatkowana z tego tytułu. W rezultacie sprzedaży majątku oraz darowizny Spółka A wyzbywała się całego majątku i stawała się „spółką pustą". Poprzez darowiznę nastąpił więc transfer dochodu ze Spółki A do Spółki B.

Trzeci etap obejmował (a) sprzedaż majątku Spółki A na rzecz innego podmiotu (Kupujący) połączony z (b) zobowiązaniem do dokonania darowizny na rzecz spółki B środków uzyskanych przez Spółkę A ze sprzedaży. Darowizna pomniejszała dochód ze sprzedaży dokonanej przez Spółkę A, w związku z czym spółka ta nie była efektywnie opodatkowana z tego tytułu. W rezultacie sprzedaży majątku oraz darowizny Spółka A wyzbywała się całego majątku i stawała się „spółką pustą". Poprzez darowiznę nastąpił więc transfer dochodu ze Spółki A do Spółki B.

Etap czwarty polegał na zbyciu przez Spółkę B udziałów w spółce A do innego podmiotu (Spółka C – najczęściej spółka z grupy Udziałowca). Jako że na ten moment Spółka A była spółką pustą, jej wartość była niewielka (lub nawet bliska zeru). Spółka B dokonywała więc sprzedaży udziałów w Spółce A za bardzo niską cenę (np. 1 PLN). Biorąc pod uwagę wysoki koszt nabycia udziałów w Spółce A w przeszłości (wynikające z wymiany udziałów na etapie pierwszym, gdy Spółka A dysponowała znacznym majątkiem), Spółka B realizowała dużą stratę na zbyciu udziałów Spółki A, która konsumowała przychód Spółki B wynikający z darowizny otrzymanej od Spółki A. W efekcie Spółka B, mimo otrzymania darowizny (której źródłem było zbycie majątku przez Spółkę A), nie podlegała opodatkowaniu; opodatkowaniu nie podlegała także Spółka A.

Powyżej opisane etapy były realizowane na przestrzeni kilku miesięcy; przykładowo od momentu powołania PGK do jej rozwiązania (wskutek zbycia udziałów Spółki A na etapie 4) mogło upłynąć 3 miesiące. Poszczególne czynności opisane w ramach tych etapów (np. sprzedaż nieruchomości, darowizna, zbycie udziałów Spółki A) mogły być dokonywane nawet w odstępie kilku dni.

W wielu analizowanych przypadkach gdy Udziałowiec (spółka holdingowa) była podmiotem zagranicznym, środki finansowe uzyskane przez Spółkę B z darowizny były następnie przekazywane do Udziałowca z wykorzystaniem zwolnienia podatkowego przewidzianego dla udziałów w zyskach osób prawnych.

Etap czwarty polegał na zbyciu przez Spółkę B udziałów w spółce A do innego podmiotu (Spółka C – najczęściej spółka z grupy Udziałowca). Jako że na ten moment Spółka A była spółką pustą, jej wartość była niewielka (lub nawet bliska zeru). Spółka B dokonywała więc sprzedaży udziałów w Spółce A za bardzo niską cenę (np. 1 PLN). Biorąc pod uwagę wysoki koszt nabycia udziałów w Spółce A w przeszłości (wynikające z wymiany udziałów na etapie pierwszym, gdy Spółka A dysponowała znacznym majątkiem), Spółka B realizowała dużą stratę na zbyciu udziałów Spółki A, która konsumowała przychód Spółki B wynikający z darowizny otrzymanej od Spółki A. W efekcie Spółka B, mimo otrzymania darowizny (której źródłem było zbycie majątku przez Spółkę A), nie podlegała opodatkowaniu; opodatkowaniu nie podlegała także Spółka A.

Powyżej opisane etapy były realizowane na przestrzeni kilku miesięcy; przykładowo od momentu powołania PGK do jej rozwiązania (wskutek zbycia udziałów Spółki A na etapie 4) mogło upłynąć 3 miesiące. Poszczególne czynności opisane w ramach tych etapów (np. sprzedaż nieruchomości, darowizna, zbycie udziałów Spółki A) mogły być dokonywane nawet w odstępie kilku dni.

W wielu analizowanych przypadkach gdy Udziałowiec (spółka holdingowa) była podmiotem zagranicznym, środki finansowe uzyskane przez Spółkę B z darowizny były następnie przekazywane do Udziałowca z wykorzystaniem zwolnienia podatkowego przewidzianego dla udziałów w zyskach osób prawnych.

Szef Krajowej Administracji Skarbowej analizuje wnioski o wydanie interpretacji indywidualnej prawa podatkowego, przekazywane przez Dyrektora Krajowej Informacji Skarbowej. Dotyczy to wniosków, w których elementy opisu stanu faktycznego lub zdarzenia przyszłego uzasadniają przypuszczenie, że mogłyby one być przedmiotem decyzji wydanej z zastosowaniem przepisów klauzuli przeciwko unikaniu opodatkowania [1].

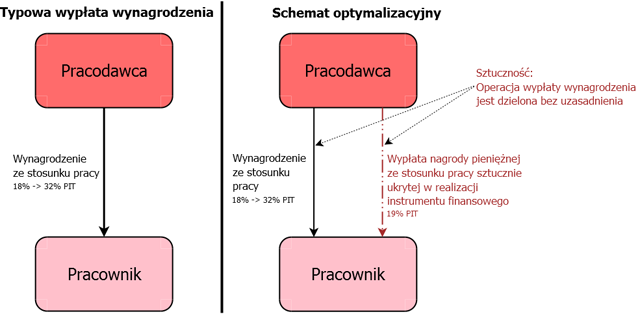

Szef Krajowej Administracji Skarbowej analizuje wnioski o wydanie interpretacji indywidualnej prawa podatkowego, przekazywane przez Dyrektora Krajowej Informacji Skarbowej. Dotyczy to wniosków, w których elementy opisu stanu faktycznego lub zdarzenia przyszłego uzasadniają przypuszczenie, że mogłyby one być przedmiotem decyzji wydanej z zastosowaniem przepisów klauzuli przeciwko unikaniu opodatkowania [1]. Cechą charakterystyczną wskazanych wniosków o wydanie interpretacji indywidualnej jest to, że zredagowane są zgodnie z podobnym, powtarzającym się schematem zarówno opisu działania Programu Motywacyjnego, jak i stawianych pytań dotyczących zastosowania przepisów ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (ustawa PIT) oraz własnego stanowiska wnioskodawcy. Wskazuje to na możliwość korzystania przez podatników z opracowanych profesjonalnie gotowych schematów działania, których wdrożenie poprzedzane jest rekomendacją uzyskania interpretacji indywidualnej, potwierdzającej możliwość uzyskania domniemanej „oszczędności" podatkowej.

Szef KAS informuje, że zajmuje w takich sprawach stanowisko wskazujące na występowanie uzasadnionego przypuszczenia możliwości zastosowania klauzuli przeciwko unikaniu opodatkowania z zastrzeżeniem, że ocena ta następuje na podstawie ogólnego opisu przedstawianego przez zainteresowanego we wniosku o wydanie interpretacji.

Ocena okoliczności tego rodzaju spraw wskazuje na motywy sztucznego działania, poprzez tworzenie konstrukcji instrumentów finansowych (instrumentów pochodnych), w celu osiągnięcia korzyści podatkowej . Polega ona na reklasyfikacji wynagrodzenia ze stosunku pracy - o charakterze nagrody pieniężnej - opodatkowanego wg progresywnej skali podatkowej stawką do 32%, do źródła przychodów z kapitałów pieniężnych, w celu zastosowania stawki 19%. Tego rodzaju działanie, polegające na wypłacie rozliczeń pieniężnych na podstawie umów zawieranych w ramach „Programów Motywacyjnych", zawartych pomiędzy organizatorem a uczestnikami programu, ukierunkowane może być zatem na obniżenie stawki podatku dochodowego od osób fizycznych do 19% dla tej części wynagrodzenia, która w zeznaniu rocznym mogłaby podlegać opodatkowaniu 32% stawką podatku. Tak uzyskana korzyść podatkowa może zostać uznana za sprzeczną z celem i przedmiotem ustawy PIT. Celem ustawodawcy było bowiem opodatkowanie części dochodów uzyskiwanych de facto ze stosunku pracy wyższą stawką w sytuacji przekroczenia przez podatnika ustalonego progu dochodów w okresie rozliczeniowym oraz pobieranie zaliczek na podatek w ciągu roku podatkowego.

Przyjmowane w przedmiotowej sprawie przez Szefa KAS stanowisko znajduje także aprobatę w orzeczeniach sądów administracyjnych, np. wyrok WSA w Poznaniu z dn. 30 maja 2017 r., sygn. akt I SA/Po 493/17 (orzeczenie nieprawomocne), wskazujących że przedstawiony schemat działania wypełnia ramy uzasadnionego przypuszczenia możliwości zastosowania przepisów klauzuli przeciwko unikaniu opodatkowania.

Osoby składające wnioski o wydanie interpretacji indywidualnej, zawierające opisany schemat działania, powinny liczyć się zatem z możliwością odmowy wydania interpretacji przez Dyrektora KIS powołującego wskazaną wyżej argumentację.

[1] Na podstawie art. 14 § 1 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa, ogólny nadzór w sprawach podatkowych.

Cechą charakterystyczną wskazanych wniosków o wydanie interpretacji indywidualnej jest to, że zredagowane są zgodnie z podobnym, powtarzającym się schematem zarówno opisu działania Programu Motywacyjnego, jak i stawianych pytań dotyczących zastosowania przepisów ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (ustawa PIT) oraz własnego stanowiska wnioskodawcy. Wskazuje to na możliwość korzystania przez podatników z opracowanych profesjonalnie gotowych schematów działania, których wdrożenie poprzedzane jest rekomendacją uzyskania interpretacji indywidualnej, potwierdzającej możliwość uzyskania domniemanej „oszczędności" podatkowej.

Szef KAS informuje, że zajmuje w takich sprawach stanowisko wskazujące na występowanie uzasadnionego przypuszczenia możliwości zastosowania klauzuli przeciwko unikaniu opodatkowania z zastrzeżeniem, że ocena ta następuje na podstawie ogólnego opisu przedstawianego przez zainteresowanego we wniosku o wydanie interpretacji.

Ocena okoliczności tego rodzaju spraw wskazuje na motywy sztucznego działania, poprzez tworzenie konstrukcji instrumentów finansowych (instrumentów pochodnych), w celu osiągnięcia korzyści podatkowej . Polega ona na reklasyfikacji wynagrodzenia ze stosunku pracy - o charakterze nagrody pieniężnej - opodatkowanego wg progresywnej skali podatkowej stawką do 32%, do źródła przychodów z kapitałów pieniężnych, w celu zastosowania stawki 19%. Tego rodzaju działanie, polegające na wypłacie rozliczeń pieniężnych na podstawie umów zawieranych w ramach „Programów Motywacyjnych", zawartych pomiędzy organizatorem a uczestnikami programu, ukierunkowane może być zatem na obniżenie stawki podatku dochodowego od osób fizycznych do 19% dla tej części wynagrodzenia, która w zeznaniu rocznym mogłaby podlegać opodatkowaniu 32% stawką podatku. Tak uzyskana korzyść podatkowa może zostać uznana za sprzeczną z celem i przedmiotem ustawy PIT. Celem ustawodawcy było bowiem opodatkowanie części dochodów uzyskiwanych de facto ze stosunku pracy wyższą stawką w sytuacji przekroczenia przez podatnika ustalonego progu dochodów w okresie rozliczeniowym oraz pobieranie zaliczek na podatek w ciągu roku podatkowego.

Przyjmowane w przedmiotowej sprawie przez Szefa KAS stanowisko znajduje także aprobatę w orzeczeniach sądów administracyjnych, np. wyrok WSA w Poznaniu z dn. 30 maja 2017 r., sygn. akt I SA/Po 493/17 (orzeczenie nieprawomocne), wskazujących że przedstawiony schemat działania wypełnia ramy uzasadnionego przypuszczenia możliwości zastosowania przepisów klauzuli przeciwko unikaniu opodatkowania.

Osoby składające wnioski o wydanie interpretacji indywidualnej, zawierające opisany schemat działania, powinny liczyć się zatem z możliwością odmowy wydania interpretacji przez Dyrektora KIS powołującego wskazaną wyżej argumentację.

[1] Na podstawie art. 14 § 1 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa, ogólny nadzór w sprawach podatkowych.

W projekcie przewiduje się wprowadzenie między innymi następujących rozwiązań:

1) wyodrębnienie w ustawie o podatku dochodowym od osób prawnych źródła przychodów w postaci zysków kapitałowych oraz rozdzielenie dochodów uzyskiwanych z tego źródła od pozostałych dochodów podatnika;

2) ograniczenie wysokości odliczanych odsetek (kosztów finansowania dłużnego – thin capitalisation);

3) modyfikację przepisów dotyczących kontrolowanej spółki zagranicznej (Controlled Foreign Company);

4) modyfikację przepisów regulujących funkcjonowanie podatkowych grup kapitałowych;

5) wprowadzenie przepisów limitujących wysokość kosztów uzyskania przychodów związanych z umowami o usługi niematerialne (umowy licencyjne, usługi doradcze, księgowe, badania rynku, usługi prawne itp.) oraz związanych z korzystaniem z wartości niematerialnych i prawnych;

6) wprowadzenie tzw. minimalnego podatku dochodowego w odniesieniu do podatników, posiadających nieruchomości komercyjne o znacznej wartości,

7) doprecyzowanie regulacji dotyczącej wyłączenia z kosztów uzyskania przychodów kwot stanowiących podział wyniku finansowego;

8) modyfikację przepisu dotyczącego ustalania przychodu z odpłatnego zbycia rzeczy lub praw majątkowych poprzez m.in. rozciągnięcie go na przypadki przekazania takich rzeczy nieodpłatnie;

9) zmianę przepisu umożliwiającego zaliczenie do kosztów uzyskania przychodów strat z tytułu odpłatnego zbycia wierzytelności uprzednio zaliczonej do przychodów należnych poprzez wyeliminowanie z tej straty kwoty nieodliczonego podatku VAT;

10) wprowadzeniu rocznego limitu kwotowego przychodów w wysokości 100.000 zł warunkującego możliwość stosowania ryczałtu od przychodów z najmu (stawka 8,5%);

11) wyłączenie przychodów uzyskiwanych w ramach programów motywacyjnych z realizacji pochodnych instrumentów finansowych lub praw wynikających z papierów wartościowych ze źródła kapitały pieniężne i zaliczenie ich do przychodów ze stosunku pracy lub z działalności wykonywanej osobiście;

12) podwyższenie z 3.500 zł do 5.000 zł limitu wartości środków trwałych lub wartości niematerialnych i prawnych umożliwiającego jednorazowe zaliczenie wydatków na nabycie tych środków lub wartości do kosztów uzyskania przychodów;

13) doprecyzowanie przepisów dotyczących rozliczania kosztów pośrednich;

Projekt ustawy znajduje się aktualnie w toku konsultacji i może podlegać zmianom.

Planowane wejście w życie nowych przepisów to 1 styczeń 2018 roku.

W projekcie przewiduje się wprowadzenie między innymi następujących rozwiązań:

1) wyodrębnienie w ustawie o podatku dochodowym od osób prawnych źródła przychodów w postaci zysków kapitałowych oraz rozdzielenie dochodów uzyskiwanych z tego źródła od pozostałych dochodów podatnika;

2) ograniczenie wysokości odliczanych odsetek (kosztów finansowania dłużnego – thin capitalisation);

3) modyfikację przepisów dotyczących kontrolowanej spółki zagranicznej (Controlled Foreign Company);

4) modyfikację przepisów regulujących funkcjonowanie podatkowych grup kapitałowych;

5) wprowadzenie przepisów limitujących wysokość kosztów uzyskania przychodów związanych z umowami o usługi niematerialne (umowy licencyjne, usługi doradcze, księgowe, badania rynku, usługi prawne itp.) oraz związanych z korzystaniem z wartości niematerialnych i prawnych;

6) wprowadzenie tzw. minimalnego podatku dochodowego w odniesieniu do podatników, posiadających nieruchomości komercyjne o znacznej wartości,

7) doprecyzowanie regulacji dotyczącej wyłączenia z kosztów uzyskania przychodów kwot stanowiących podział wyniku finansowego;

8) modyfikację przepisu dotyczącego ustalania przychodu z odpłatnego zbycia rzeczy lub praw majątkowych poprzez m.in. rozciągnięcie go na przypadki przekazania takich rzeczy nieodpłatnie;

9) zmianę przepisu umożliwiającego zaliczenie do kosztów uzyskania przychodów strat z tytułu odpłatnego zbycia wierzytelności uprzednio zaliczonej do przychodów należnych poprzez wyeliminowanie z tej straty kwoty nieodliczonego podatku VAT;

10) wprowadzeniu rocznego limitu kwotowego przychodów w wysokości 100.000 zł warunkującego możliwość stosowania ryczałtu od przychodów z najmu (stawka 8,5%);

11) wyłączenie przychodów uzyskiwanych w ramach programów motywacyjnych z realizacji pochodnych instrumentów finansowych lub praw wynikających z papierów wartościowych ze źródła kapitały pieniężne i zaliczenie ich do przychodów ze stosunku pracy lub z działalności wykonywanej osobiście;

12) podwyższenie z 3.500 zł do 5.000 zł limitu wartości środków trwałych lub wartości niematerialnych i prawnych umożliwiającego jednorazowe zaliczenie wydatków na nabycie tych środków lub wartości do kosztów uzyskania przychodów;

13) doprecyzowanie przepisów dotyczących rozliczania kosztów pośrednich;

Projekt ustawy znajduje się aktualnie w toku konsultacji i może podlegać zmianom.

Planowane wejście w życie nowych przepisów to 1 styczeń 2018 roku. Minister Finansów planuje wprowadzenie do ustawy o podatku dochodowym od osób prawnych przepisów umożliwiających publikowanie informacji zawierającej dane dotyczące informacji podatkowych, wynikających ze składanych przez podatników podatku dochodowego od osób prawnych zeznań podatkowych tj. danych o:

1) wysokości osiągniętych przez poszczególnych podatników w danym roku podatkowym przychodów lub

2) wysokości poniesionych kosztów uzyskania przychodów, lub

3) wysokości osiągniętego dochodu albo poniesionej straty, lub

4) wysokości podstawy opodatkowania lub

5) kwocie należnego podatku.

Na liście ma znaleźć się około 4,5 tys. firm o najwyższych przychodach oraz podatkowe grupy kapitałowe.

Projekt ustawy znajduje się aktualnie w toku konsultacji i może podlegać zmianom.

Planowane wejście w życie nowych przepisów to 1 styczeń 2018 roku.

Minister Finansów planuje wprowadzenie do ustawy o podatku dochodowym od osób prawnych przepisów umożliwiających publikowanie informacji zawierającej dane dotyczące informacji podatkowych, wynikających ze składanych przez podatników podatku dochodowego od osób prawnych zeznań podatkowych tj. danych o:

1) wysokości osiągniętych przez poszczególnych podatników w danym roku podatkowym przychodów lub

2) wysokości poniesionych kosztów uzyskania przychodów, lub

3) wysokości osiągniętego dochodu albo poniesionej straty, lub

4) wysokości podstawy opodatkowania lub

5) kwocie należnego podatku.

Na liście ma znaleźć się około 4,5 tys. firm o najwyższych przychodach oraz podatkowe grupy kapitałowe.

Projekt ustawy znajduje się aktualnie w toku konsultacji i może podlegać zmianom.

Planowane wejście w życie nowych przepisów to 1 styczeń 2018 roku. W toku prac legislacyjnych znajduje się aktualnie projekt zmiany ustawy o podatku od towarów i usług. Zmiana ma dotyczyć wprowadzenia do systemu rozliczeń VAT tzw. mechanizmu „podzielonej płatności”.W przypadku wejścia w życie mechanizmu podzielonej płatności (ang. „split payment”) płatność za nabyty towar lub usługę jest dzielona - zapłata odpowiadająca wartości sprzedaży netto jest płacona przez nabywcę na rachunek bankowy dostawcy, natomiast pozostała zapłata odpowiadająca kwocie podatku od towarów i usług, jest płacona na specjalne konto dostawcy - rachunek VAT.

Projekt ustawy znajduje się aktualnie w toku konsultacji i może podlegać zmianom.

Wejście przepisów planowane jest na 1 kwietnia 2018 roku.

W toku prac legislacyjnych znajduje się aktualnie projekt zmiany ustawy o podatku od towarów i usług. Zmiana ma dotyczyć wprowadzenia do systemu rozliczeń VAT tzw. mechanizmu „podzielonej płatności”.W przypadku wejścia w życie mechanizmu podzielonej płatności (ang. „split payment”) płatność za nabyty towar lub usługę jest dzielona - zapłata odpowiadająca wartości sprzedaży netto jest płacona przez nabywcę na rachunek bankowy dostawcy, natomiast pozostała zapłata odpowiadająca kwocie podatku od towarów i usług, jest płacona na specjalne konto dostawcy - rachunek VAT.

Projekt ustawy znajduje się aktualnie w toku konsultacji i może podlegać zmianom.

Wejście przepisów planowane jest na 1 kwietnia 2018 roku. Projekt ustawy o podatku od sprzedaży detalicznej został skierowany do uzgodnień i konsultacji publicznych. Według projektu przepisy tej ustawy będą miały zastosowanie do przychodów ze sprzedaży detalicznej, osiągniętych dopiero od dnia 1 stycznia 2019 r. Ustawa ma wejść w życie z dniem 1 stycznia 2018 r.

Projekt ustawy o podatku od sprzedaży detalicznej został skierowany do uzgodnień i konsultacji publicznych. Według projektu przepisy tej ustawy będą miały zastosowanie do przychodów ze sprzedaży detalicznej, osiągniętych dopiero od dnia 1 stycznia 2019 r. Ustawa ma wejść w życie z dniem 1 stycznia 2018 r. Dnia 21 października 2016 roku Sejm uchwalił ustawę o Krajowej Administracji Skarbowej oraz przepisy wprowadzające ustawę o Krajowej Administracji Skarbowej.

Z początkiem 2017 roku rozpocznie działanie Krajowa Administracja Skarbowa łącząca funkcjonujące na dzień dzisiejszy trzy służby fiskalne. Dzisiejsze urzędy skarbowe, urzędy kontroli skarbowej oraz urzędy celne zostaną przekształcone w urzędy skarbowe i urzędy celno-skarbowe. Jednym z pionów nowej administracji ma być także Krajowa Informacja Skarbowa odpowiedzialna między innymi za wydawanie interpretacji indywidualnych.

Dnia 21 października 2016 roku Sejm uchwalił ustawę o Krajowej Administracji Skarbowej oraz przepisy wprowadzające ustawę o Krajowej Administracji Skarbowej.

Z początkiem 2017 roku rozpocznie działanie Krajowa Administracja Skarbowa łącząca funkcjonujące na dzień dzisiejszy trzy służby fiskalne. Dzisiejsze urzędy skarbowe, urzędy kontroli skarbowej oraz urzędy celne zostaną przekształcone w urzędy skarbowe i urzędy celno-skarbowe. Jednym z pionów nowej administracji ma być także Krajowa Informacja Skarbowa odpowiedzialna między innymi za wydawanie interpretacji indywidualnych. Projektowana ustawa ma na celu zwiększenie atrakcyjności podejmowania i prowadzenia działalności gospodarczej w sektorze rynku nieruchomości komercyjnych na wynajem. Istotę wprowadzanego szczególnego statusu spółek rynku wynajmu nieruchomości (REIT), jako spółek prowadzących działalność na rynku nieruchomości komercyjnych, stanowić ma zwolnienie w podatku dochodowym od osób prawnych, którego celem ma być eliminacja podwójnego opodatkowania dochodów i przychodów związanych z najmem nieruchomości na poziomie spółki będącej właścicielem nieruchomości oraz na poziomie osoby fizycznej jako akcjonariusza tej spółki.

Projektowana ustawa ma na celu zwiększenie atrakcyjności podejmowania i prowadzenia działalności gospodarczej w sektorze rynku nieruchomości komercyjnych na wynajem. Istotę wprowadzanego szczególnego statusu spółek rynku wynajmu nieruchomości (REIT), jako spółek prowadzących działalność na rynku nieruchomości komercyjnych, stanowić ma zwolnienie w podatku dochodowym od osób prawnych, którego celem ma być eliminacja podwójnego opodatkowania dochodów i przychodów związanych z najmem nieruchomości na poziomie spółki będącej właścicielem nieruchomości oraz na poziomie osoby fizycznej jako akcjonariusza tej spółki. Minister Finansów przygotował projekt ustawy o wymianie informacji podatkowych z innymi państwami. Aktualnie znajduje się o w toku prac legislacyjnych. Przewidywane wejście w życie przepisów ma nastąpić od dnia 1 stycznia 2017 roku.

Projektowane przepisy mają na celu przeciwdziałanie uchylaniu się od opodatkowania poprzez nałożenie obowiązków wymiany informacji. Ustawa regulowała będzie następujący zakres dotyczący obowiązków sprawozdawczych:

Minister Finansów przygotował projekt ustawy o wymianie informacji podatkowych z innymi państwami. Aktualnie znajduje się o w toku prac legislacyjnych. Przewidywane wejście w życie przepisów ma nastąpić od dnia 1 stycznia 2017 roku.

Projektowane przepisy mają na celu przeciwdziałanie uchylaniu się od opodatkowania poprzez nałożenie obowiązków wymiany informacji. Ustawa regulowała będzie następujący zakres dotyczący obowiązków sprawozdawczych:

W ramach nowelizacji zaproponowano zmiany w ustawie z dnia 11 marca 2004 r. o podatku od towarów i usług oraz w ustawie z dnia 10 września 1999 r. Kodeks kamy skarbowy i ustawie z dnia 29 sierpnia 1997 r. Ordynacja podatkowa. W ustawie o VAT proponuje się m.in.: wprowadzenie przepisów modyfikujących sposoby rozliczeń i postępowań weryfikacyjnych oraz zmiany w zakresie mechanizmu odwróconego obciążenia VAT (w tym dotyczące wybranych usług budowlanych) i odpowiedzialności solidarnej nabywcy za zaległości podatkowe podmiotu dokonującego dostaw określonych towarów, powrót sankcji VAT (30% i 100%), ograniczenie stosowania rozliczeń kwartalnych oraz zamiany doprecyzowujące w zakresie stosowania zwolnienia z VAT dla usług ubezpieczeniowych i finansowych, jak też obowiązkową elektronizację rozliczeń. Natomiast w Kodeksie karnym skarbowym proponuje się zaostrzenie sankcji (łącznie z wprowadzeniem kary pozbawienia wolności) dla osób biorących udział w oszustwach podatkowych. Zmiany w Ordynacji podatkowej związane są z likwidacją możliwości rozliczania się przez niektórych podatników podatku od towarów i usług za okresy kwartalne oraz wprowadzeniem odpowiedzialności solidarnej pełnomocnika rejestrującego podatnika za zaległości podatkowe podatnika powstałe w ciągu 6 miesięcy od dnia zarejestrowania go jako podatnika VAT.

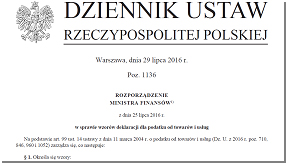

W ramach nowelizacji zaproponowano zmiany w ustawie z dnia 11 marca 2004 r. o podatku od towarów i usług oraz w ustawie z dnia 10 września 1999 r. Kodeks kamy skarbowy i ustawie z dnia 29 sierpnia 1997 r. Ordynacja podatkowa. W ustawie o VAT proponuje się m.in.: wprowadzenie przepisów modyfikujących sposoby rozliczeń i postępowań weryfikacyjnych oraz zmiany w zakresie mechanizmu odwróconego obciążenia VAT (w tym dotyczące wybranych usług budowlanych) i odpowiedzialności solidarnej nabywcy za zaległości podatkowe podmiotu dokonującego dostaw określonych towarów, powrót sankcji VAT (30% i 100%), ograniczenie stosowania rozliczeń kwartalnych oraz zamiany doprecyzowujące w zakresie stosowania zwolnienia z VAT dla usług ubezpieczeniowych i finansowych, jak też obowiązkową elektronizację rozliczeń. Natomiast w Kodeksie karnym skarbowym proponuje się zaostrzenie sankcji (łącznie z wprowadzeniem kary pozbawienia wolności) dla osób biorących udział w oszustwach podatkowych. Zmiany w Ordynacji podatkowej związane są z likwidacją możliwości rozliczania się przez niektórych podatników podatku od towarów i usług za okresy kwartalne oraz wprowadzeniem odpowiedzialności solidarnej pełnomocnika rejestrującego podatnika za zaległości podatkowe podatnika powstałe w ciągu 6 miesięcy od dnia zarejestrowania go jako podatnika VAT. W Dzienniku Ustaw z dnia 29 lipca 2016 r. (poz. 1136) ukazało się rozporządzenie Ministra Finansów z dnia 25 lipca 2016 r. wprowadzające nowe wzory deklaracji podatkowych dla VAT. Nowa deklaracja VAT-7 obowiązuje od rozliczenia za miesiąc sierpień 2016 (wzór nr 17), choć dotychczasową wersję (wzór nr 16) można stosować do rozliczeń nie dalej niż za miesiąc grudzień br. Nowe deklaracje VAT-7K i VAT-7D powinny być stosowane począwszy od rozliczeń za III kwartał 2016 r., jakkolwiek dopuszczono dokonywanie rozliczeń VAT na dotychczasowych wzorach deklaracji za III i IV kw. br.

W Dzienniku Ustaw z dnia 29 lipca 2016 r. (poz. 1136) ukazało się rozporządzenie Ministra Finansów z dnia 25 lipca 2016 r. wprowadzające nowe wzory deklaracji podatkowych dla VAT. Nowa deklaracja VAT-7 obowiązuje od rozliczenia za miesiąc sierpień 2016 (wzór nr 17), choć dotychczasową wersję (wzór nr 16) można stosować do rozliczeń nie dalej niż za miesiąc grudzień br. Nowe deklaracje VAT-7K i VAT-7D powinny być stosowane począwszy od rozliczeń za III kwartał 2016 r., jakkolwiek dopuszczono dokonywanie rozliczeń VAT na dotychczasowych wzorach deklaracji za III i IV kw. br. h:

h:

Sejm w dniu 5 września 2016 r. uchwalił ustawę o szczególnych zasadach rozliczeń podatku od towarów i usług oraz dokonywania zwrotu środków publicznych przeznaczonych na realizację projektów finansowanych z udziałem środków pochodzących z budżetu Unii Europejskiej lub od państw członkowskich Europejskiego Porozumienia o Wolnym Handlu przez jednostki samorządu terytorialnego.

Sejm w dniu 5 września 2016 r. uchwalił ustawę o szczególnych zasadach rozliczeń podatku od towarów i usług oraz dokonywania zwrotu środków publicznych przeznaczonych na realizację projektów finansowanych z udziałem środków pochodzących z budżetu Unii Europejskiej lub od państw członkowskich Europejskiego Porozumienia o Wolnym Handlu przez jednostki samorządu terytorialnego. Sejm uchwalił ustawę z dnia 5 września 2016 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz ustawy o podatku dochodowym od osób prawnych. Nowe przepisy dotyczyć będą:

Sejm uchwalił ustawę z dnia 5 września 2016 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz ustawy o podatku dochodowym od osób prawnych. Nowe przepisy dotyczyć będą:

Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej nr

Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej nr  W dniu 17 lutego 2016 r. Ministerstwo Finansów ogłosiło broszurę informacyjną wraz załącznikiem nt. zasady obliczania zakresu wykorzystania nabywanych towarów i usług do celów działalności gospodarczej w przypadku niektórych podatników.

W dniu 17 lutego 2016 r. Ministerstwo Finansów ogłosiło broszurę informacyjną wraz załącznikiem nt. zasady obliczania zakresu wykorzystania nabywanych towarów i usług do celów działalności gospodarczej w przypadku niektórych podatników. obszar cen transferowych oraz optymalizacji podatkowej.

obszar cen transferowych oraz optymalizacji podatkowej. W związku z wejściem w życie w 2016 roku nowelizacji przepisów Ordynacji podatkowej poniżej pragniemy przedstawić wybrane zmiany, które w sposób szczególny mogą mieć wpływ na dokonywanie rozliczeń podatkowych.

W związku z wejściem w życie w 2016 roku nowelizacji przepisów Ordynacji podatkowej poniżej pragniemy przedstawić wybrane zmiany, które w sposób szczególny mogą mieć wpływ na dokonywanie rozliczeń podatkowych.

Zasadniczo celem nowelizacji jest dostosowanie przepisów ustawy o VAT do prawa unijnego i orzecznictwa Europejskiego Trybunału Sprawiedliwości oraz usunięcie istniejących aktualnie niejasności przy stosowaniu przepisów.

Nowelizacja dotyczy w szczególności następujących obszarów:

Zasadniczo celem nowelizacji jest dostosowanie przepisów ustawy o VAT do prawa unijnego i orzecznictwa Europejskiego Trybunału Sprawiedliwości oraz usunięcie istniejących aktualnie niejasności przy stosowaniu przepisów.

Nowelizacja dotyczy w szczególności następujących obszarów:

Przyjęte zmiany w szczególności dotyczą one następujących zagadnień:

- doprecyzowania zagadnień związanych z cenami transferowymi i dokumentacją podatkową oraz rozszerzenia katalogu podmiotów zobowiązanych do sporządzania dokumentacji,

- wprowadzenia nowych zasad dotyczących tzw. „cienkiej kapitalizacji, w konsekwencji czego reguły niedostatecznej kapitalizacji będą bardziej restrykcyjne niż dotychczas obowiązujące,

- doprecyzowania i uszczegółowienia przepisów dotyczących ważności certyfikatów rezydencji.

- przekształcenia spółki kapitałowej w osobową i opodatkowania tzw. „zysku niepodzielonego”,

- nowych zasad opodatkowania wypłaty dywidendy w naturze,

- wprowadzenia do ustaw podatkowych przepisów dotyczących opodatkowania zagranicznej spółki kontrolowanej (CFC), celem przepisów jest zniechęcenie polskich podatników do planowania podatkowego z wykorzystaniem podmiotów innych niż polskie (zmiany te wejdą w życie pierwszego dnia czwartego miesiąca następującego po miesiącu ogłoszenia),

- opodatkowania zryczałtowanym podatkiem (19%) świadczeń związanych z promocjami organizowanymi przez banki i inne instytucje finansowe dla klientów osób fizycznych,

- opodatkowania PIT dochodów z tytułu umów ubezpieczenia mających charakter inwestycyjny,

- opodatkowania PIT zryczałtowanym odsetek bankowych w działalności gospodarczej,

Przyjęte zmiany w szczególności dotyczą one następujących zagadnień:

- doprecyzowania zagadnień związanych z cenami transferowymi i dokumentacją podatkową oraz rozszerzenia katalogu podmiotów zobowiązanych do sporządzania dokumentacji,

- wprowadzenia nowych zasad dotyczących tzw. „cienkiej kapitalizacji, w konsekwencji czego reguły niedostatecznej kapitalizacji będą bardziej restrykcyjne niż dotychczas obowiązujące,

- doprecyzowania i uszczegółowienia przepisów dotyczących ważności certyfikatów rezydencji.

- przekształcenia spółki kapitałowej w osobową i opodatkowania tzw. „zysku niepodzielonego”,

- nowych zasad opodatkowania wypłaty dywidendy w naturze,

- wprowadzenia do ustaw podatkowych przepisów dotyczących opodatkowania zagranicznej spółki kontrolowanej (CFC), celem przepisów jest zniechęcenie polskich podatników do planowania podatkowego z wykorzystaniem podmiotów innych niż polskie (zmiany te wejdą w życie pierwszego dnia czwartego miesiąca następującego po miesiącu ogłoszenia),

- opodatkowania zryczałtowanym podatkiem (19%) świadczeń związanych z promocjami organizowanymi przez banki i inne instytucje finansowe dla klientów osób fizycznych,

- opodatkowania PIT dochodów z tytułu umów ubezpieczenia mających charakter inwestycyjny,

- opodatkowania PIT zryczałtowanym odsetek bankowych w działalności gospodarczej, Głównym celem przyjętego projektu jest według Ministerstwa Finansów gromadzenie w systemach informatycznych administracji podatkowej danych niezbędnych do uruchomienia w 2015 roku usługi wstępnie wypełnianych zeznań podatkowych dla podatników podatku dochodowego od osób fizycznych, tzw. pre-filed tax return (PFR).

Głównym celem przyjętego projektu jest według Ministerstwa Finansów gromadzenie w systemach informatycznych administracji podatkowej danych niezbędnych do uruchomienia w 2015 roku usługi wstępnie wypełnianych zeznań podatkowych dla podatników podatku dochodowego od osób fizycznych, tzw. pre-filed tax return (PFR). oraz leasingu pojazdów samochodowych oraz nabywania towarów i usług związanych z ich naprawami, eksploatacją i konserwacją. Ustawa ma wejść w życie od dnia 1 kwietnia 2014 roku. Poniżej pragniemy przedstawić w skrócie najistotniejsze zmiany.

oraz leasingu pojazdów samochodowych oraz nabywania towarów i usług związanych z ich naprawami, eksploatacją i konserwacją. Ustawa ma wejść w życie od dnia 1 kwietnia 2014 roku. Poniżej pragniemy przedstawić w skrócie najistotniejsze zmiany. Zmiany w podatku VAT, jak też podatkach dochodowych winny zostać uwzględnione przez Państwa przy składaniu pierwszych deklaracji lub też obliczaniu pierwszych zaliczek za 2014 rok. Dodatkowo należy jednak zwrócić uwagę, iż oprócz zmian ww. ustawach w okresach późniejszych 2014 r. wejdą życie inne zmiany dotyczące rozliczeń podatkowych, o czym mowa poniżej.

Zmiany w podatku VAT, jak też podatkach dochodowych winny zostać uwzględnione przez Państwa przy składaniu pierwszych deklaracji lub też obliczaniu pierwszych zaliczek za 2014 rok. Dodatkowo należy jednak zwrócić uwagę, iż oprócz zmian ww. ustawach w okresach późniejszych 2014 r. wejdą życie inne zmiany dotyczące rozliczeń podatkowych, o czym mowa poniżej. Aktualnie kończą się w Parlamencie prace dotyczące nowelizacji ustaw o podatkach dochodowych, które wejdą w życie od 1 stycznia 2014 roku. W dniu 23.10.2013 r. Sejm uchwalił nowelizację ww. ustaw

Aktualnie kończą się w Parlamencie prace dotyczące nowelizacji ustaw o podatkach dochodowych, które wejdą w życie od 1 stycznia 2014 roku. W dniu 23.10.2013 r. Sejm uchwalił nowelizację ww. ustaw

Minister Finansów prowadzi zaawansowane prace mające na celu dokonać zmiany w ustawach o podatkach dochodowych między innymi w zakresie definicji podmiotów powiązanych oraz obowiązków dokumentacyjnych.

Minister Finansów prowadzi zaawansowane prace mające na celu dokonać zmiany w ustawach o podatkach dochodowych między innymi w zakresie definicji podmiotów powiązanych oraz obowiązków dokumentacyjnych.

Ministerstwo Finansów finalizuje prace nad zmianami w ustawach o podatku dochodowym od osób prawnych (CIT) oraz podatku dochodowym od osób fizycznych (PIT). Aktualnie w toku ostatecznych uzgodnień legislacyjnych znajduje się projekt opublikowany pod koniec maja 2013 roku. Zmiany w większości wejdą w życie od dnia

1 stycznia 2014 roku.

Ministerstwo Finansów finalizuje prace nad zmianami w ustawach o podatku dochodowym od osób prawnych (CIT) oraz podatku dochodowym od osób fizycznych (PIT). Aktualnie w toku ostatecznych uzgodnień legislacyjnych znajduje się projekt opublikowany pod koniec maja 2013 roku. Zmiany w większości wejdą w życie od dnia

1 stycznia 2014 roku.